Зручні транскордонні платежі: ключ до успіху глобального бізнесу

Цифрові платформи для транскордонних платежів створюють мультивалютні рахунки, пропонують низькі комісії та забезпечують швидкі транзакції, відкриваючи світ можливостей для бізнесу.

Спрощені транскордонні платежі відкривають значні можливості для бізнесу

Тім Купер

Протягом останнього десятиліття цифрові провайдери стали конкурувати з банками, пропонуючи більш доступні, швидкі та прозорі транскордонні платежі, постійно вдосконалюючи свої пропозиції.

На це традиційні фінансові установи відповіли підвищенням продуктивності в певних сферах. Завдяки Swift Global Payments Innovation, банки пришвидшили транзакції та підвищили прозорість. З метою запобігання фінансовим злочинам було введено Ідентифікатори юридичних осіб. А вхідний глобальний стандарт платежів ISO 20022 має зменшити затримки, покращити економічну ефективність і якість платежів.

Міжнародні платіжні мережі також не залишилися осторонь від цього виклику. Вони здійснили певні придбання, щоб розширити свої міжбанківські глобальні платіжні пропозиції та конкурувати з традиційним банкінгом, який підтримує Swift.

Крім того, були зроблені перші спроби інтегрувати внутрішні схеми оплати в режимі реального часу, що могло б ще більше прискорити доставлення платежів. З часом стейблкойни та сумісні цифрові валюти центрального банку можуть зробити глобальні платежі ефективнішими.

Експерти з онлайн-платежів акцентують увагу на майбутньому розвитку

Тим часом спеціалізовані провайдери транскордонних цифрових платежів продовжують завойовувати частку ринку, вдосконалюючи те, що вони роблять, а саме: забезпечення підтримки платежів між міжнародними торговими партнерами за допомогою інтуїтивно зрозумілих інтерфейсів користувача, впровадження більш прозорих обмінних курсів і ціноутворення, а також здійснення дешевших і ефективніших транзакцій.

Спеціалізовані провайдери також все більше дозволяють компаніям платити та отримувати гроші від інших компаній у всьому світі таким чином, щоб допомогти налагодити відносини із закордонними партнерами. Наприклад, знайомство з методом транзакції часто допомагає оптимізувати комерційні угоди. Деякі провайдери наполегливо працювали над розширенням діапазону міжнародних платіжних методів, які вони приймають, щоб компанії могли отримувати гроші за допомогою місцевих, звичних форм, таких як кредитні та дебетові картки, місцеві та міжнародні банківські перекази.

Ерін МакКьюн, експерт-партнер консалтингової компанії Bain & Company, вважає, що такі інновації відкривають численні можливості для організацій займатися міжнародною торгівлею більш комфортно та вигідно.

«Наприклад, підвищена прогнозованість термінів і вартості транзакцій дозволяє клієнтам управляти очікуваннями своїх постачальників», — каже вона. Ця прогнозованість допомагає компаніям краще керувати своїми коштами, що важливо в будь-який час, але критично важливо в складних економічних умовах. Фахівці у сфері цифрових технологій, як правило, надають чіткі угоди щодо рівня обслуговування (SLA), інструменти відстеження та швидші платежі, які не проходять через звичайну мережу SWIFT.

МакКьюн каже, що з її досвіду, провайдери спеціалізованих платіжних послуг зосереджують увагу на потребах транскордонних трейдерів, наприклад, пропонуючи мультивалютні рахунки, які підприємства можуть використовувати для отримання та зберігання коштів, а потім – для здійснення платежів у тій же валюті.

Ще одним нововведенням є те, що спеціалізовані провайдери також все частіше інтегрують функціональні можливості глобальних платежів у бухгалтерське та ERP програмне забезпечення (англ. enterprise resource planning, планування ресурсів підприємства) через API (інтерфейси програмування застосунків), каже МакКьюн. Наприклад, це може дозволити підприємствам середнього розміру використовувати цифрову платформу для оплати внутрішнім і міжнародним провайдерам з одного інтерфейсу, а також узгоджувати всі платежі на одній платформі, маючи повний огляд своїх фінансів.

Цифрові стратегії для підвищення конкурентоспроможності

Незважаючи на їхні зусилля, провідним компаніям буде непросто конкурувати з транскордонними спеціалістами у сфері цифрових B2B-платежів, які продовжують вдосконалювати свої пропозиції, говорить Стівен Вайтхаус, партнер консалтингової компанії Oliver Wyman.

«B2B-платежі, особливо між кордонами та валютами, вимагають від спеціалізованих провайдерів у сфері валютних операцій (FX) значно спростити для клієнтів малого та середнього бізнесу (МСБ) усю процедуру оплати від початку до кінця, — говорить він. — Транскордонні B2B-платежі передбачають проведення транзакцій на великі суми та потребують зосередженості на основних больових точках для усунення проблем. Великі банки не надають пріоритету цим викликам, а спеціалізовані гравці з валютних платежів виросли саме на їхню шкоду».

Крім того, що спеціалізовані провайдери стягують значно нижчу плату, ніж банки, вони подолали проблеми з ціноутворенням, уникнувши прихованих комісій та забезпечивши ставки в реальному часі, забезпечуючи доступ до гуртових та міжбанківських курсів, каже Вайтхаус. Він стверджує, що спеціалізовані провайдери пропонують конкурентні спреди у ключових валютних коридорах — платіжних потоках між країнами. Також вони пропонують розумні спреди FX для неосновних валютних пар, навіть під час високої волатильності.

«B2B-клієнти також очікують миттєвого виконання переказів та швидкого зарахування коштів, — каже Вайтхаус. — Спеціалізовані провайдери забезпечують швидкість, обходячи застарілі банківські системи, такі як Swift, забезпечуючи при цьому надійність та безпеку. Вони прагнуть відповідати стандартам сертифікації та вимогам банків».

За його словами, МСБ також цінують знання та присвячене управління обліковими записами, які вони отримують від деяких спеціалістів. Ця послуга включає індивідуальні рекомендації щодо стратегій хеджування, управління ризиками та узгодження платежів.

Інші цінні послуги від спеціалістів включають автоматизоване ціноутворення, персоналізовані міжнародні номери банківських рахунків (IBAN), мультивалютні можливості, передові платформи, фінансування торгівлі, оборотний капітал, мультивалютні картки із вбудованими розширеними засобами авторизації та відстеження, які можна використовувати для багатьох співробітників, FX Intelligence з даними, які допоможуть компаніям ефективно конкурувати. Деякі також забезпечують швидкі процеси адаптації та інтерфейси користувача, орієнтовані на споживача, з інтуїтивно зрозумілими робочими процесами та легкістю користувацького досвіду, каже Вайтхаус.

Враховуючи поточні тенденції у сфері міжнародних платежів, наступні роки виглядають доволі перспективними та дуже насиченими. Конкуренція буде сильною, але фахівці з цифрових технологій продовжуватимуть вбудовувати більше функцій і можливостей у потоки платежів, щоб зробити їх розумнішими та ефективнішими. Вони продовжуватимуть удосконалювати платіжний досвід B2B клієнтів, допомагаючи їм використовувати переваги швидших, економніших, простіших та більш інтегрованих транзакцій.

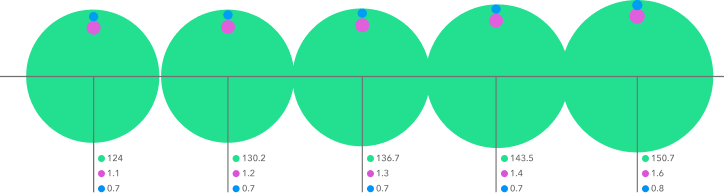

Вартість ринку транскордонних платежів – поточна та прогнозована – свідчить про зростання кількості транзакцій

| 300 | |

| $трлн | 2023 (у трильйонах доларів США) |

| 250 | 2030 (у трильйонах доларів США) |

| 200 | |

| 150 | |

| 100 | |

| 50 | |

| 0 |

B2B Гуртовий Загальний

Ринки транскордонних платежів

Вартість оцінюваного ринку транскордонних платежів з прогнозом на 2030 рік, Statista 2023

Цифрові платежі як інструмент масштабування бізнесу: кейс Ace Tyres

Використання цифрової платіжної платформи дозволило компанії Ace Tyres вийти на глобальний рівень завдяки здійсненню транзакцій в місцевих валютах.

Тім Купер

Ace Tyres International демонструє, як використання цифрових транзакцій може вирішити проблеми транскордонних платежів і сприяти стрімкому зростанню компанії.

Ace — дистриб’ютор вантажних і сільськогосподарських шин у Великобританії та Азії, щомісяця реалізуючи понад 15 000 шин. Його клієнтська база постійно розширюється по всьому світу, зокрема в США, Китаї, Європі, Бразилії та Канаді.

Проте на шляху зростання компанія зіткнулася зі значними перешкодами через свого платіжного провайдера. Головний операційний директор Ace Кріс Робертсон каже: «Ця компанія ефективно працювала до того моменту, як ми почали отримувати платежі в таких валютах, як долари США, гонконзькі долари та китайські юані.

Ми прийняли це рішення, враховуючи місцеві уподобання та специфіку ринку. Наприклад, американські компанії часто воліють платити в американський банк у доларах, який потім обмінює на фунти стерлінгів і надсилає їх на наш рахунок у Великобританії».

Однак, як зазначає Робертсон, платіжний провайдер Ace дозволяв клієнтам сплачувати лише обмежену суму одночасно.

Адаптація до місцевих уподобань без впливу на грошові потоки

«Потім вони утримували гроші та пропускали для Ace лише невеликі суми від 30 000 до 50 000 доларів за раз, — ділиться Кріс Робертсон. — Це були їхні стандартні умови, проте ми часто мали платежі, що у багато разів перевищували цю суму».

Рішенням Ace було впровадження платформи цифрових платежів Payoneer, яка дозволила їм використовувати місцеві банківські рахунки за кордоном, наприклад, у США чи Австралії, через електронний гаманець. Клієнти в цих країнах могли платити в знайомому їм банку. Після цього Payoneer швидко здійснював повні платежі, витрачаючи на це максимум один-два дні, особливо у випадках, коли потрібно було провести KYC-перевірку (англ. know your customer, знай свого клієнта) або перевірку на захист від шахрайства.

«Тоді Ace отримали загальну суму платежів за один раз, — каже Робертсон. — Це добре спрацювало і допомогло нам масштабуватися в США, адаптуючись до місцевих уподобань без впливу на наш грошовий потік. Це навіть допомогло нам масштабуватися в Європі, де багато наших клієнтів також люблять проводити транзакції в доларах США».

Крім того, платформа дозволяє Ace отримувати платежі в іноземній валюті, наприклад, в євро, і сплачувати постачальникам у тій же валюті, що виключає потребу в конвертації. Це допомагає уникнути супутніх комісій та складнощів, а також покращує рентабельність Ace.

«Це також сприяло розвитку нашого бізнесу і дозволило нам збільшити дохід з кількох сотень тисяч до приблизно 8 мільйонів доларів у Європі та США», — зазначає Робертсон.

Перешкоди на шляху до глобального зростання

Ace Tyres International не єдині у своєму роді – багато компаній середнього розміру стикаються із проблемами, які ускладнюють зростання, коли йдеться про торгівлю в різних валютах. Швидкість платежів та доступ до грошових потоків і фінансування можуть стати потенційними бар’єрами. Однак ось тут цифрові транзакції проявляють себе повною мірою, оскільки пропонують істотну гнучкість – наприклад, краще покриття, кілька способів здійснення транзакцій, а також можливість тримати різні валюти та конвертувати їх за низькими курсами. Завдяки повністю цифровому рішенню, компанії не просто отримують можливість доступу до платіжної платформи з будь-якої точки світу, а й відкривають для себе можливості легко і швидко переказувати гроші між торговими партнерами.

Швидкі розрахунки

Коли компанії намагаються масштабуватися у висококонкурентному середовищі, їм часто потрібно діяти дуже швидко. Компанії можуть обирати для себе модель бізнесу з високим обсягом продажів або з високою вартістю транзакцій, але головне — якнайшвидше отримувати гроші. Наприклад, у вас може бути декілька великих клієнтів по всьому світу. Але якщо їхні платежі затримуються, це може стримувати ваше зростання, а не сприяти йому. Це може означати, що у вас недостатньо грошей для виплати зарплат або оплати рахунків, підтримки роботи вашого бізнесу, або переходу на наступний етап свого розвитку.

Швидкість отримання платежів є критичною, і цифрові платіжні платформи тут можуть стати в нагоді, обходячи традиційні та складні платіжні процеси. Сьогодні компанії середнього розміру можуть користуватися перевагами швидких, ефективних та відносно недорогих міжнародних платежів, співпрацюючи зі спеціалістами у сфері транскордонних операцій.

Доступ до фінансування

Іноді все, що потрібно підприємствам, — це лише додатковий капітал на один-два місяці для виживання та росту. У середньостроковій перспективі їм також потрібно впроваджувати інновації, які вимагають грошові резерви або інвестиції. Але банки часто не надають позик компаніям середнього розміру, оскільки вважають їх занадто ризикованими.

Це часто є одним з найбільших факторів, що обмежують розвиток бізнесу. Втім зараз інноваційні платіжні провайдери не лише допомагають компаніям зробити більше своїх коштів доступними для використання. Вони також надають фінансування своїм бізнес-клієнтам у багатьох країнах світу, допомагаючи заповнити цю прогалину, залишену банками.

Це ще один приклад того, як спеціалізовані компанії, що здійснюють транскордонні платежі, концентрують свою увагу на потребах міжнародних компаній, щоб допомогти їм вижити, процвітати та, подібно до Ace Tyres International, досягти нового рівня розвитку.

Цифрові платіжні платформи, як Payoneer, можуть бути ключем до глобального розширення вашого бізнесу, надаючи гнучкість у транзакціях та оптимізуючи грошові потоки. Важливо обрати партнера, який відповідає вашим потребам та сприяє стабільному зростанню вашої компанії.

Чому технології та сервіс є виграшним поєднанням у B2B-платежах

Рекламна Стаття

Бізнесмени все частіше вибирають цифрові платежі на відміну від банківських послуг. Тосін Оке, регіональний менеджер Payoneer у Великій Британії та ЄС, пояснює причини стрімкого зростання попиту на цифрові рішення.

У співпраці з Payoneer

Як цифрові платежі витісняють банки у B2B-секторі?

Попит на цифрові платежі серед бізнес-клієнтів стрімко зростає, оскільки клієнти все частіше очікують більше опцій для самообслуговування, швидших або миттєвих транзакцій та кращого комплексного обслуговування. Цифрові платежі забезпечують це, незалежно від вашого місцезнаходження.

Скажімо, у вас є фунти стерлінгів на банківському рахунку вашого бізнесу у Великій Британії, але вам потрібно заплатити постачальнику в доларах США або євро. Payoneer, як мультивалютна платформа та провайдер карток, дозволяє вам легко здійснювати та отримувати миттєві платежі у вибраній валюті. Потім ви можете зберігати гроші в цій валюті та використовувати їх для інших транзакцій, або конвертувати їх назад у вашу місцеву валюту. Більшість традиційних банків не мають такої опції, або це займає багато часу та стягуються високі комісії.

Це дає змогу компаніям працювати набагато швидше та ефективніше, а також знижувати свої витрати. Економія та переваги від використання цього методу швидко стають помітними та можуть суттєво покращити фінансову ситуацію багатьох підприємств.

Як цифрові платежі допомагають бізнесу зменшити ризики та масштабуватися?

Компанії, що пропонують цифрові платежі, здійснюють швидші транзакції, маючи при цьому нижчі комісії та менші торгові перешкоди. Це все позитивно відображається на розвитку вашого бізнесу.

Багато МСБ зазнають краху в перші три роки часто через те, що їх маржа занадто низька або вони не можуть керувати грошовими потоками. Економія на банківських витратах допомагає компаніям збільшити свої маржі, а швидке отримання платежів від міжнародних клієнтів покращує грошові потоки.

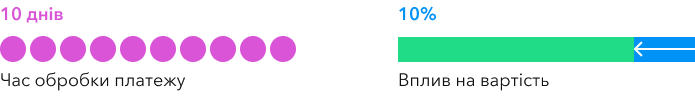

Для здійснення міжнародного платежу через традиційний банк потрібно два-три дні. Якщо ви здійснюєте три такі платежі на місяць через традиційні банківські служби, кожен з яких займає три робочих дні, ви втрачаєте дев’ять робочих днів кредиту та грошового потоку. З Payoneer ви отримуєте ці платежі миттєво, отже, ви повертаєте ці дев’ять днів назад. Це стає грою-змінником для грошових потоків багатьох компаній.

Ми також працюємо у багатьох країнах з економікою, що розвивається, і допомагаємо підтримувати багато бізнесів, які не мають доступу до банківських послуг або не можуть покладатися на свою банківську інфраструктуру. Їхні кошти можуть бути заморожені, скажімо, якщо їхній місцевий банк потрапляє під санкції, припиняє своє існування або постраждає від політичної нестабільності. Вони можуть використовувати наш сервіс для зменшення цих ризиків та легкого відправлення та отримання платежів від своїх міжнародних торгових партнерів. Це набагато більш безпечний та стабільний спосіб здійснювати транзакції.

Чому ви описуєте Payoneer як «бізнес людей та технологій»?

Багато традиційних банків не дозволяють бізнес-клієнтам спілкуватися з акаунт-менеджерами, якщо це не стосується випадків, коли у клієнта на рахунку доволі велика сума, або якщо клієнт здійснює велику кількість транзакцій. Більшість цифрових провайдерів також не забезпечують особистий контакт.

Payoneer об’єднує технології та якісний сервіс. Якщо ваші потреби прості, ви можете самостійно опанувати нашу платформу. Компанії середнього розміру та вище у разі потреби можуть швидко зв’язатися з нашою командою, і їм покажуть, як користуватися сервісом. Наразі, якщо ви використовуєте платформу тільки для самообслуговування, і, наприклад, ваш платіж не проходить – вам буде запропонована допомога чат-бота у вирішенні питання. Натомість з Payoneer ви можете поговорити з кимось, хто відповість на будь-які ваші запитання і дійсно допоможе підтримувати роботу вашого бізнесу.

Ми також можемо консультувати вас щодо росту вашого бізнесу. І де б ви не працювали — від Китаю до Польщі — ми можемо приєднати вас до нашої постійно зростаючої мережею постачальників та провайдерів послуг. Наприклад, ми можемо зв’язати вас з найбільшими у світі ринками, якщо ви торгуєте товарами через Інтернет, або з державними торговими інститутами, якщо ви розглядаєте можливість розширення на нові території/країни.

Це поєднання технологій і сервісу є виграшною комбінацією і має велике значення для наших B2B-клієнтів.

Матеріал підготовлений у співпраці з Payoneer

Дізнайтеся, як приєднатися до тисяч підприємців, які вже користуються перевагами простих і ефективних платежів, на сайті PAYONEER.

Які інші переваги пропонують цифрові платежі?

З Payoneer ви можете переказувати гроші з будь-якої точки світу на свої місцеві банківські рахунки за низькими тарифами, або ви можете завантажити кошти на свою багатовалютну картку і використовувати її в банкоматах або через Apple Pay. Таким чином, у країнах, де переважає готівкова економіка, карта Payoneer — це стабільний і безпечний спосіб отримання готівки.

До того ж ви можете оплачувати роботу підрядників зі свого рахунку Payoneer без додаткових комісій та зборів.

Ці послуги мають стратегічне значення для багатьох видів бізнесу. Наприклад, чимало фрилансерів та цифрових кочівників віддають перевагу отриманню оплати з їхньої фриланс-платформи на рахунок Payoneer, потім вони зараховують кошти на картку і використовують їх для оплати реклами або зняття готівки. Крім того, ви можете оплачувати ПДВ у ЄС або Великобританії в євро або фунтах стерлінгів.

Ще одна послуга, яку ми пропонуємо, — це фінансування бізнесу терміном на один, три або шість місяців. Ми розробляємо цей напрямок, перетворюючи його на систему, яка надає можливість більш гнучкого короткострокового позичання, схожого на «кредитний ліміт», але з більш адаптивними умовами та правилами для ефективного управління грошовими потоками підприємств. Банки часто не хочуть надавати позики МСБ, оскільки вважають їх занадто ризикованими. А в багатьох країнах, що розвиваються, капітал не такий доступний, як на Заході. Іноді підприємствам потрібен додатковий капітал ще на місяць або два для того, щоб вижити та розвиватися — і ми хочемо їх підтримати.

Транскордонні платежі: будьте уважні до цих п’яти пасток

Якщо ви розширюєте свій бізнес на нові території, вам слід враховувати місцеві платіжні уподобання, регулювання, доступність, таймінг, валютний курс та комісії. Ось посібник з п’яти найбільших потенційних викликів та способи їх вирішення.

Тім Купер

Слідкуйте за швидкістю транзакцій

Транскордонні платежі тепер швидші та більш передбачувані, ніж колись. Однак існують винятки, і транзакції іноді все ще затримуються. Турботи щодо дотримання нормативів та неточна інформація про одержувача є основною причиною таких затримок.

Ерін МакКьюн, експерт-партнер консалтингової компанії Bain & Company, каже, що для уникнення цього, підприємства повинні працювати зі своїми постачальниками, щоб подвійно перевіряти платіжні дані. Багато провайдерів перевірятимуть інформацію про рахунок під час її введення, що допомагає виявляти проблеми з транзакціями до відправлення платежу.

Грошові перекази можуть тривати до 10 днів і коштувати більше ніж 10% від вартості основного переказу

Транзакції через спеціалізованих цифрових провайдерів транскордонних платежів часто набагато швидші, ніж ті, що здійснюються через банки, оскільки перші обходять застарілі системи.

Використання цифрового провайдера також може допомогти зменшити кількість помилок через збільшення автоматизації, інтеграцію з іншим програмним забезпеченням для бізнесу та транзакції у знайомих місцевих способах оплати, таких як місцевий банківський переказ, кредитні та дебетові картки. Вони також можуть зменшити проблеми з дотриманням нормативів, автоматично допомагаючи вам слідкувати за регулюванням.

Остерігайтеся комісій та валютних курсів

Транскордонні платежі можуть бути прибутковими для банків, оскільки вони часто стягують вищі комісії та заробляють гроші на валютних спредах. Але транскордонні платежі стають все більш конкурентними, із не банківськими конкурентами, які прагнуть надавати дешевші, простіші транзакції, які також більш прозорі щодо комісій та валютних курсів.

Спеціалізовані провайдери транскордонних платежів часто пропонують конкурентні курси конверсії. Багато з них також спрощують процес роботи з кількома валютами та можуть допомогти компаніям уникнути додаткових комісій та складнощів, пов’язаних із традиційними банківськими послугами конвертації валют. Наприклад, деякі зараз дозволяють вам отримувати платежі в іноземній валюті та оплачувати інших у тій же валюті без конвертації назад у вашу локальну валюту.

Пітер Елліотт, архітектор платежів у PA Consulting, стверджує, що транскордонні платежі через банки є складними, оскільки вони часто залежать від банків-кореспондентів для досягнення всіх пунктів призначення у різних валютах та часових поясах.

«Ці відносини можуть включати кілька конверсій та комісій, які додаються до вартості транзакції та часу її виконання, — каже він. — Підприємства повинні розуміти, як їхній банк обробляє цей процес та ефективність мережі їхнього банку у кореспондентських банківських відносинах.

Інновації, такі як миттєві платежі та мобільні платежі, допомагають робити транскордонні платежі швидшими, дешевшими та ефективнішими».

Врахування місцевих особливостей та вибору

Стефен Вайтхаус, партнер консалтингової компанії Oliver Wyman, акцентує увагу на тому, що в Європі споживачі та продавці часто віддають перевагу місцевим способам оплати. «Це випливає із розуміння місцевих особливостей, значно менших витрат порівняно з оплатою картками, зручності миттєвих розрахунків та менших ризиків шахрайства порівняно з прямими картковими платежами», — каже він.

Використання спеціалізованого цифрового платіжного провайдера дозволяє вам легко здійснювати мультивалютні транзакції, використовуючи знайомі місцеві способи оплати. Спеціалізовані платформи також розширюють діапазон пропонованих способів оплати, і багато з них зараз включають різні опції, такі як кредитні картки, дебетові картки, цифрові гаманці та альтернативні способи оплати.

Використовуючи платіжну платформу, компанії також можуть надавати своїм B2B-клієнтам більше варіантів, підвищуючи зручність та задоволеність клієнтів.

Перевірте, які правила застосовуються, та слідкуйте за оновленнями

Для компаній, які ведуть міжнародну торгівлю, слідкування за місцевими правилами може бути викликом. Протягом останнього десятиліття багато нових та оновлених правил у ЄС та Великій Британії змінили спосіб, яким міжнародні споживачі та продавці ведуть бізнес — і нові правила та оновлення продовжують надходити.

Основні зміни правил включають Загальний регламент з захисту даних (GDPR); п’ятий та шостий антигрошепральні директиви (5 та 6AMLD); Регламенти ЄС та Великої Британії щодо переказу коштів; та розширення санкцій з початку війни в Україні. Це не згадуючи про масштабні наслідки, які багато підприємців відчули через зміни в правилах та процедурах після Brexit.

Щоб захистити ваш бізнес у цьому швидко змінюваному регулятивному середовищі, важливо розуміти наслідки недотримання та нюанси кожної зміни правил.

Наприклад, Роберт Драммонд, архітектор платежів у PA Consulting, каже, що компанії повинні бути в курсі своїх зобов’язань за Правилами безпечної клієнтської аутентифікації — набору правил безпеки платежів, оскільки неоптимізоване використання винятків з цих правил може призвести до збільшення відсотка відмов у онлайн-транзакціях за допомогою карток.

Один із найкращих способів слідкувати за регулятивним середовищем — використовувати платформу транскордонних платежів, яка реалізує надійну програму дотримання вимог на основі ризиків та адаптується до змінюваних регулятивних вимог у кожній юрисдикції.

Дослідіть доступність, охоплення та обслуговування

Коли ваш бізнес працює в кількох країнах, використання платіжної платформи часто є простішим рішенням, ніж співпраця з банком, оскільки платформи, як правило, є більш доступними та орієнтованими на користувача. Вони розроблені так, щоб мати інтуїтивно зрозумілий інтерфейс, який полегшує навігацію та транзакції, а також вони часто доступні через мобільні додатки, що дозволяє компаніям керувати своїми платежами з будь-якого місця.

Платіжні платформи, як правило, підтримують ширший діапазон країн і валют, ніж традиційні банки, що є вигідним для компаній, які торгують на міжнародному рівні, оскільки вони можуть обслуговувати клієнтів у різних країнах, не вдаючись до співпраці з кількома банками. Платіжні платформи також можуть приймати локалізовані методи оплати та інтеграцію, що дозволяє адаптуватися до місцевих вподобань клієнтів.

Щоб подальше покращити доступність, спеціалізовані платіжні платформи часто пропонують можливості інтеграції з бухгалтерським програмним забезпеченням, ПЗ для планування ресурсів підприємства, платформами електронної комерції та іншими бізнес-інструментами. Ця інтеграція дозволяє компаніям автоматизувати процеси оплати, синхронізувати фінансові дані та оптимізувати свої операції.

Однак, при виборі платформи, вам слід бути обережними. Деякі з них працюють без особистого менеджера, тоді як інші надають спеціалізовану підтримку клієнтам, щоб допомогти компаніям із будь-якими запитами чи проблемами. Вони також можуть надавати ресурси, документацію та форуми, які допоможуть вам зрозуміти функції та оптимізувати процеси оплати.

Враховуючи ці п’ять ключових аспектів — швидкість транзакцій, комісії та курси валют, місцеву знайомість та вибір, регулятивне середовище та доступність та обслуговування — ваш бізнес може уникнути пасток та оптимізувати переваги, які надає використання цифрових платформ для транскордонних платежів. Це, у свою чергу, може підсилити вашу конкурентоспроможність на глобальному ринку, а також сприяти стабільності та росту вашої компанії на міжнародній арені.

Бажання співпрацювати з тими, хто знаходиться у далеких куточках, стрімко зростає

Бізнес активно розширює свої горизонти, а споживачі своїм прикладом показують, що кордони не є перешкодою для тих, хто бажає працювати поза межами своєї країни.

Сектор B2B, схоже, залишиться найбільшим сегментом у структурі світових транскордонних платежів, оскільки обсяги транзакцій значно зростають. Як показують ці дані, обсяг B2B-транзакцій набагато вищий, ніж у транскордонних B2C-, C2B- та C2C-платежах по всьому світу

Statista/ EY, 2021

В ЄС провідними типами транскордонних онлайн-ринків були B2C, C2C, електронна торгівля свіжими харчовими продуктами та B2B

Statista/ CBCommerce Europe, 2021

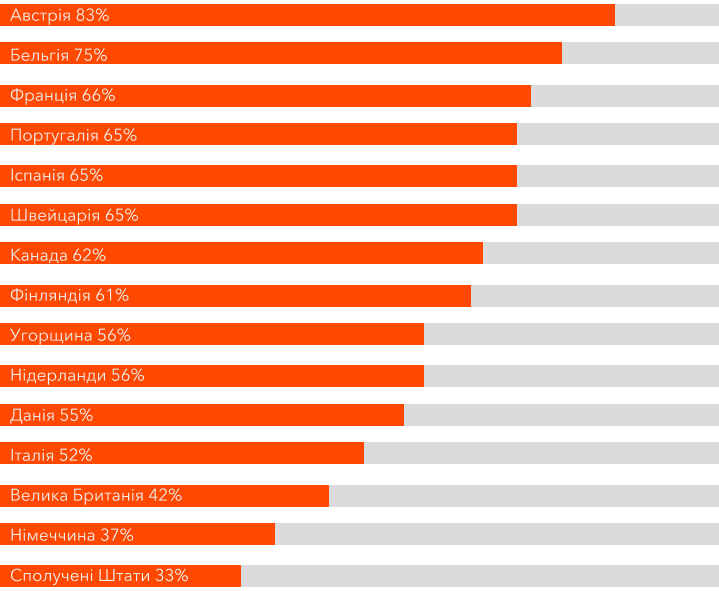

Деякі європейські країни входять до лідерів за часткою транскордонних транзакцій.

Відсоток користувачів, які здійснюють транскордонні онлайн-покупки, у різних країнах світу у 2022 році

PPRO, 2022

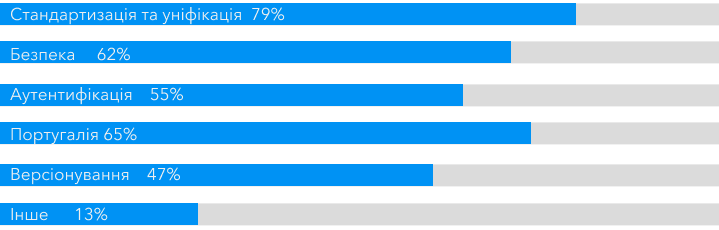

Попри популярність транскордонних транзакцій, існує ряд викликів для бізнесу, який використовує інтерфейси програмування додатків (API) у світових платіжних системах, де стандартизація та безпека очолюють список питань

Statista, 2021

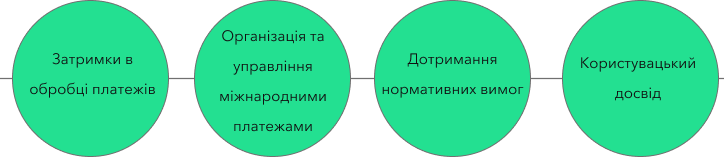

Деякі основні виклики, з якими стикаються малі та середні підприємства у своєму прагненні до кращих цифрових платежів, є…

Payoneer, 2023

Несумнівно, можливість здійснювати глобальні платежі безпечно, своєчасно та зручно є ключовою для бізнесу. Ось фактори, які власники бізнесу повинні враховувати, обираючи провайдера для цифрових B2B-платежів:

- Довіра та репутація провайдера в галузі, включаючи відгуки клієнтів та отримані нагороди

- Прозорість та ясність у структурі ціноутворення, без прихованих витрат або несподіваних комісій

- Функціональність, яка дозволяє налаштовування та забезпечує гнучкість в обробці платежів

- Різноманітність опцій щодо способів платежу та валют, яка забезпечує можливість клієнтам здійснювати платежі своїм улюбленим способом/валютою

- Дотримання місцевих та глобальних законів та нормативів, включаючи заходи для захисту від шахрайства та забезпечення конфіденційності даних

- Надійна, своєчасна підтримка клієнтів

- Інтеграція з іншим програмним забезпеченням та платформами, які часто використовуються бізнесом

Payoneer, 2023

У СПІВПРАЦІ З

Payoneer

Payoneer є світовим партнером у галузі цифрової комерції — де б ви не знаходились. Від безмежних платежів до безмежного зростання, Payoneer обіцяє будь-якому бізнесу на будь-якому ринку технології, зв’язки та впевненість для участі та процвітання у новій світовій економіці.

Дізнайтеся, як приєднатися до тисяч підприємців, які вже користуються перевагами простих і ефективних платежів, на сайті PAYONEER.

Автор: Тім Купер

Тім Купер — відомий фінансовий журналіст-фрілансер, відзначений численними нагородами за свої видатні досягнення у журналістиці. Його статті регулярно з’являються на сторінках видань The Spectator, London Evening Standard, Guardian Weekly та Weekly Telegraph.

Пов’язані ресурси

Останні статті

-

Як спростити платіжні операції з функцією автоматизації платежів від Payoneer

Заощаджуйте час, зменшуйте витрати та позбудьтеся помилок за допомогою нової функції автоматизації платежів від Payoneer.

-

Ласкаво просимо до Payoneer Grow!

Більше тем Огляд контенту Створення та налаштування акаунту Отримання платежів Використання коштів Картка Payoneer Найпоширеніші запитання від наших клієнтів Не знайшли те, що шукали? Створення та налаштування акаунту Документація по створенню облікового запису Документи повинні бути видані урядом, а країна-емітент повинна бути вказана у документах.Будь ласка, надсилайте фотографії, а не відскановані документи чи цифрові версії.…

-

Всупереч обставинам: Як український бізнес процвітає під час війни

Після року повномасштабної війни, українські бізнеси знаходять способи продовжувати працювати й навіть досягати успіху в надскладних умовах. Попри все українські підприємці демонструють стійкість, яка стала обличчям і для нації загалом.

-

Business in times of war: A Ukrainian perspective

Ведення бізнесу під час війни: український досвід More topics За останні 25 років Україна зарекомендувала себе як важливий гравець у світі аутсорсингу. Будь то ІТ-послуги, фінанси, нарахування заробітної плати чи support-центри – Україна може багато чого запропонувати міжнародним компаніям. Проте нинішня війна з Росією спустошила країну так, як цього не бачили в Європі майже 80…